税金を考慮すべき様々な場面

不動産はそれぞれの場面によって、考慮すべき税金が異なります。

お客さまの税コストが最小化できるように最適なアドバイスをいたします。

-

投資(購入)

出口戦略を考慮した投資スキームの検討

-

保有

有効活用による所得税の最小化の検討

-

承継

承継コスト(相続税等)の最小化の検討

-

売却

売却コスト(所得税等)最小化のための制度活用の検討

不動産による相続対策

不動産を上手く使って相続財産の圧縮を図ることができます。

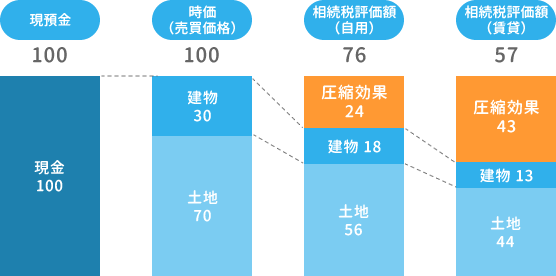

相続財産の圧縮のイメージ図

※借地権割合70%、借家権割合30%、賃貸割合100%と仮定しています。

※固定資産税評価額は建築費用の30%と仮定して算出しています。

※路線評価額は時価の80%と仮定して算出しています。

相続税を計算する際の不動産の価格は、基本的に、時価(通常売買される実勢価格)を上回らないように設定されています。上記のイメージ図では投資額の約4割もの圧縮を図ることができます。都心部か地方圏か等の様々な要因によってその割合は変わりますが、相続税の圧縮に寄与することはわかると思います。

【注意点】

相続対策のために不動産を購入される方が多いこともあって、相続直前の不動産購入等は課税当局も目を光らせています。状況によっては、実際に税務署に否認されているケースもあり、警鐘を鳴らす書籍等も目にすることが多くなってきたように感じます。お客さまの対策が課税当局から否認を受けないよう、法令をきちんと順守した上でサポートができる税理士を探せるかが重要です。

【ポイント】

不動産を使った相続対策では、節税効果ばかりに目を奪われがちです。分かっているつもりでも、ついつい税金ばかりを気にしてしまいます。その結果、資産価値の低い不動産を高値で購入してしまい、節税以上に実際の損失を被ってしまうケースが目立ちます。

不動産による所得税対策

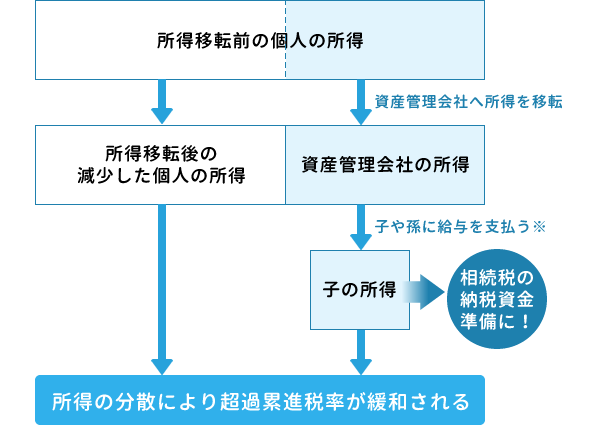

所得税を圧縮するために最初に考えなければならないのは、所得の分散です。最も基本的な分散方法は、法人を使って家族役員等に所得を分散することでファミリー全体での所得税を圧縮する方法です。

法人を使ったファミリーへの所得分散のイメージ図

※勤務実態は必要です。

海外不動産の活用

法人を使っても分散しきれなくなると、いよいよ最高税率55%の高い所得税等を支払い続ける必要がでてきます。その際に検討すべき項目としてあげられるのが海外不動産です。海外での不動産投資なんて敷居が高いと思われる方もいらっしゃるかもしれませんが、投資から保有中、売却に至るまで、宮田洋之税理士事務所及びグループ会社でサポートいたしますので、ご安心下さい。

詳細は、弊社グループ会社(Hawaii Ocean Realty Corporation)のホームページをご覧下さい。